上交所上市审核委员会将于8月8日审议节卡机器人股份有限公司(简称“节卡股份”)的发行上市申请。该公司计划发行不超过2061.86万股,募集资金约6.76亿元,主要用于智能机器人生产项目和研发中心建设。

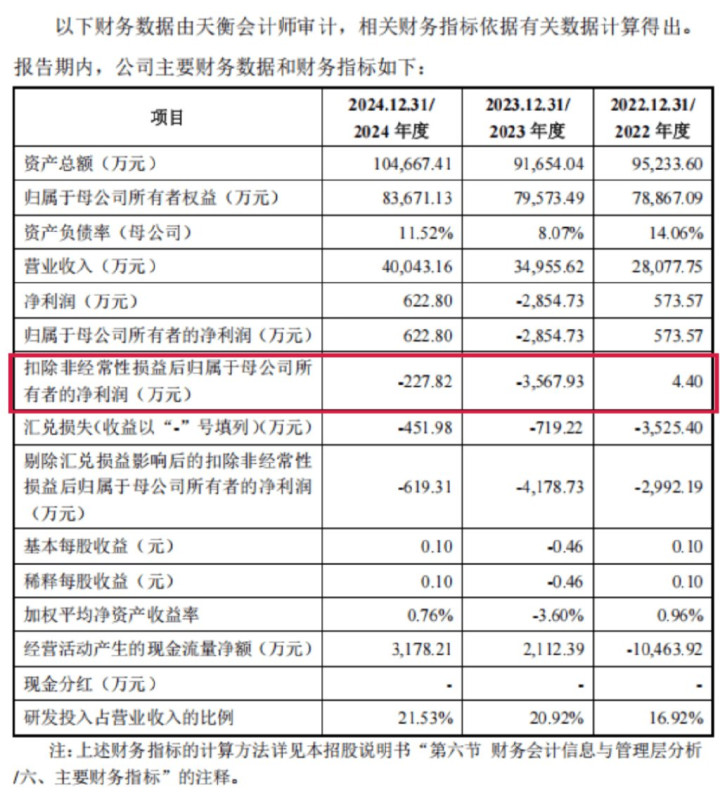

然而,节卡股份近年来呈现营收增长与盈利困境并存的复杂局面:2022至2024年营业收入从2.81亿元增至4亿元,但公司扣非归母净利润近两年却连续为负,三年分别为4.40万元、-3567.93万元、-227.82万元,三年合计亏损3791.35万元。同期,公司严格按合同节点统计的逾期应收账款从2235.65万元攀升至6720.77万元,占应收账款总额比例维持在38%-47%区间,反映出回款压力显著。

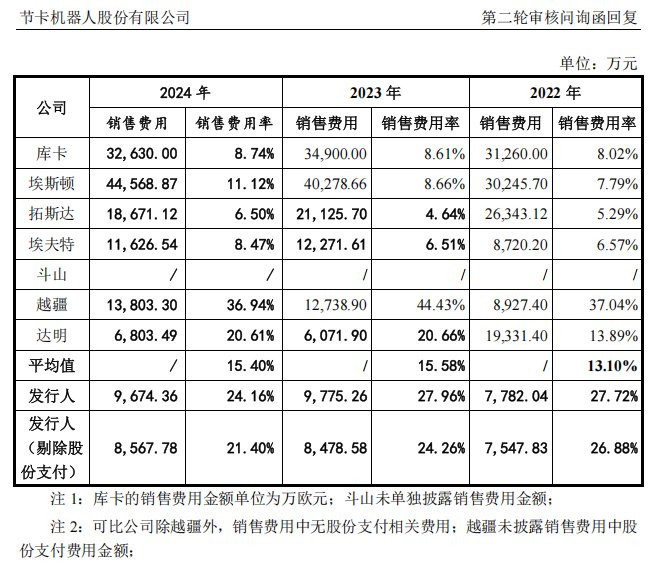

值得关注的是,节卡股份的销售费用率显著高于行业平均水平。节卡股份销售费用率分别高达27.72%、27.96%和24.16%,而同行业可比公司平均值仅13.10%、15.58%和15.40%,2024年超出同行8.76%,尽管公司解释称高销售投入源于市场导入阶段的渠道建设需求,但同行业以直销为主的模式下,其经销商模式的高费用率仍引发监管对其盈利可持续性的质疑。

节卡股份的主营业务是协作机器人的研发、生产和销售。当前协作机器人市场的竞争格局正在发生显著变化:传统工业机器人“四大家族”早在2014-2015年就已推出协作机器人产品,并在2020-2022年进行了更新迭代;谐波减速机厂商如德福机器人也于2023年下半年计划推出民用协作机器人;此外,特斯拉、本田等科技和汽车巨头纷纷布局人形机器人领域。面对日益激烈的竞争态势,监管要求节卡股份说明其未来市场占有率的提升空间以及市场空间是否受到限制。同时,监管也对其产能扩张计划与市场消化能力的匹配度提出关注,特别是募投项目规划的新增“年产10000套协作机器人、智能复合机器人及视觉系统项目”产能,需要阐明与现有产能的关系以及新增产能的市场消化路径。

扣非归母净利润三年合计亏损3700万,逾期应收款占比超40%

节卡股份近年来的财务表现呈现出营收增长与盈利困境并存的复杂局面。2022年至2024年,公司营业收入从2.81亿元增至4亿元,营业收入呈现快速增长态势,但公司扣非归母净利润近两年却连续为负,三年分别为4.40万元、-3567.93万元、-227.82万元,三年合计亏损3791.35万元。

从盈利结构看,节卡股份尚未形成稳定的盈利模式。尽管2024年归母净利润转正至622.80万元,但扣除非经常性损益后归母净利润仍亏损227.82万元。这种盈利脆弱性源于多重因素:研发投入持续高企,2022-2024年研发费用率分别为16.92%、20.92%及21.53%,叠加股权激励带来的股份支付费用压力,2022年实施的股权激励计划每年需摊销约3500万元,导致2023年扣非净利润亏损额较大。

与此同时,另一重压力悄然累积在节卡股份的资产负债表上。2022年至2024年间,严格按合同节点统计的逾期应收账款一路走高,从2235.65万元攀升至6720.77万元,占应收账款的比例分别为38.37%、46.61%和41.10%,这意味着,每10元的应收款中,就有超过4元未能如期收回。尽管公司强调信用期本身严格(平均在60天内),且一年内账龄占比高达93.15%,但客户层因资金安排或内部流程导致的普遍性延期支付,仍然在业务快速扩张中埋下隐忧。一旦市场转冷或客户资金链趋紧,这部分高企的逾期款项将首当其冲,直接冲击公司脆弱的现金流与盈利修复进程。

节卡股份面临的困境,一面是研发与市场高昂的投入需求,一面是盈利与回款效率的现实挑战。公司凭借外部融资支撑起的营收扩张,尚未完全转化为内生性的健康利润和优质现金流。

销售费用率超同行8%引监管追问

节卡股份的主营业务聚焦于协作机器人整机产品的研发、生产与销售,同时提供机器人系统集成服务。然而,公司远超同行的销售费用率引发了监管机构的深度质疑。数据显示,2022至2024年间,节卡股份销售费用率分别高达27.72%、27.96%和24.16%,而同行业可比公司平均值仅13.10%、15.58%和15.40%,2024年节卡股份销售费用率超出同行业可比公司平均水平8.76%,差距之大引发关注。

面对监管质询的核心矛盾点——为何在依赖大量经销商的情况下,销售费用率仍显著高于以直销为主的同行?节卡股份给出了多重解释。

节卡股份坦言,其机器人整机业务占比显著高于库卡、埃斯顿等部分可比公司,后者收入中系统集成或智慧能源等非整机业务占比颇高。系统集成业务依赖技术团队深度参与项目实施,合同金额大;而整机作为标准品,其销售更倚重品牌、渠道与用户体验的持续投入。这一点在同样以整机为主的越疆及达明身上得到印证——2024年越疆与达明销售费用率平均为28.78%。为快速抢占潜力市场,公司必须在品牌知名度扩展、销售团队扩张及渠道建设上投入,进行布局。

针对存在大量经销商却未能有效“节省”销售费用的疑问,节卡股份辩称,与经销商、贸易商的合作绝非简单的销售转包。在自身渠道与服务体系尚不完善之际,借助伙伴的客户资源可提升市场开拓效率。

值得注意的是,节卡股份依赖烧钱换市场的模式能否支撑其长期盈利能力?其销售费用率何时能如预期般回落至行业常规区间?

募资两度缩水,市场空间与产能扩张匹配度引监管关注

节卡股份的IPO募资之路,悄然“瘦身”。2023年其雄心勃勃的7.54亿元募资计划,在2025年最新上会稿中已调整至6.76亿元。最核心的“智能机器人生产项目”预算从4.23亿元缩减至3.7亿元,补充流动资金一项更是被彻底删除。两次募资缩水,不仅是公司战略规划的主动调整,更引来了监管对其未来市场空间与产能规划的深度拷问。

协作机器人市场虽在增长,但竞争格局变化早已展开。工业机器人“四大家族”早在2014-2015年便推出协作机器人产品并持续迭代;谐波减速机厂商如德福等新锐玩家跨界入局;更有特斯拉、三星等科技巨头纷纷布局人形机器人赛道。监管之问直指核心:面对传统巨头、人形机器人新军,以及下游客户自建/自产机器人的多重挤压,节卡股份未来市场占有率是否存在进一步提升的空间?未来市场空间是否受限?

面对监管对市场空间的质疑,节卡股份称,基于公司持续积累的技术实力、产品性能、客户资源等优势,公司已实现在汽车及零部件、3C电子、机械加工等行业内众多细分应用领域的客户开拓和市场渗透,公司正处于产能持续扩展的快速发展阶段,收入快速增长的同时,公司市场地位、品牌影响力亦在不断提升,国内市场占有率从2020年度的不足10%提升至2024年度的超过20%,依托独立自主的核心技术、丰富完善的产品体系以及长期积淀的品牌声誉,公司未来市场占有率有望进一步提升。

另外,节卡股份产能扩张计划与市场消化能力的匹配度成为监管关注焦点。节卡股份阐明募投项目产能与现有产能、“新增年产10000套协作机器人、智能复合机器人及视觉系统项目”产能的关系。公司回应称,机器人整机原有产能为5000套,新增的10000套项目是在常州生产基地租赁厂房条件下实施的产能扩充,项目完成后租赁厂房最大年产能将达15000套协作机器人、智能复合机器人及视觉系统。

然而,节卡股份在传统巨头倾轧、跨界新锐入局、下游客户自立门户的三重压力下,其描绘的技术攻坚、场景开拓与成本控制蓝图能否支撑市占率持续提升与庞大产能消化,仍面临严峻考验。

富深所提示:文章来自网络,不代表本站观点。